Servicios Personalizados

Articulo

Indicadores

Links relacionados

Citado por SciELO

Citado por SciELO

Similares en SciELO

Similares en SciELO

Bookmark

Revista de Análisis del Banco Central de Bolivia

versión impresa ISSN 2304-8875

Revista de Análisis v.27 n.2 La Paz dic. 2017

ARTÍCULO

Análisis del ciclo económico Boliviano con modelos Markov-Switching

Analysis of the Bolivian business cycle with Markov-Switching models

Rolando Einar Paz Rodriguez*

* Comentarios son bienvenidos a: einarpaz@gmail.com y rpaz@bcb.gob.bo.

El contenido del presente documento es de responsabilidad del autor y no compromete la opinión del Banco Central de Bolivia.

Resumen

La clasificación de fases expansivas y recesivas del ciclo para cualquier economía, suele ser difícil de determinar con claridad. Sin embargo, investigaciones en el marco de los modelos Markov-Switching con cambios de régimen, permiten distinguir los puntos de inflexión con relativa facilidad. En este sentido, se estiman diferentes modelos Markov-Switching para la economía boliviana, con el objeto de caracterizar su ciclo económico a través de la determinación de sus puntos de inflexión y asimetrías.

Clasificación JEL: C22, C50, E32, O47

Palabras Clave: Ciclos económicos, modelos Markov-Switching

Abstract

The classification of expansive and recessive phases of the cycle for any economy is usually difficult to determine clearly. However, research in the framework of Markov-Switching models with regime shifts allow to distinguish inflection points with relative ease. In this sense, different Markov-Switching models are estimated for the Bolivian economy, in order to characterize its business cycle through the determination of inflection points and asymmetries.

JEL Classification: C22, C50, E32, O47

Keywords: Business cycles, Markov-Switching models

I. Introducción

El estudio de los ciclos económicos, es uno de los temas más importantes en macroeconomía y ha sido objeto de numerosas investigaciones empíricas, enfocadas a comprender cada una de sus características. Uno de los aspectos más importantes analizados en dicha literatura, corresponde a la caracterización de sus fases en cuanto a su duración, persistencia, asimetría y cronología establecidas a partir de la determinación de sus puntos de inflexión.

Aunque la literatura al respecto es bastante amplia en el resto del mundo, no sucede lo mismo en el caso boliviano, donde a pesar de que existe gran variedad de investigaciones que analizan el ciclo económico desde diferentes perspectivas y metodologías, la caracterización del mismo es un terreno poco explorado, y más aún el fechado de sus ciclos. En este sentido, la presente investigación pretende llenar este vacío y a su vez aportar al entendimiento de dicho fenómeno.

De la gran variedad de modelos utilizados para el mencionado fin, es posible destacar los modelos no lineales de cambio de régimen o Markov-Switching, muy populares durante los últimos años y que, dadas sus características, son ideales para modelar el comportamiento de los ciclos económicos. La principal ventaja de dichos modelos radica en la posibilidad de establecer la existencia de distintos regímenes por los cuales atraviesa la variable de estudio, cada cual con características diferenciadas, siendo posible para el presente caso, asociar fácilmente los regímenes a establecer con ciclos expansivos y recesivos.

De esta forma, el presente trabajo utiliza diferentes variantes del modelo Markov-Switching, propuesto por primera vez por Hamilton (1989), para modelar el ciclo económico y determinar sus puntos de inflexión, utilizando para ello información del PIB real. Los resultados obtenidos son significativos, permitiendo establecer una cronología clara de las distintas fases del ciclo y evidenciando sus asimetrías, de tal forma que es posible identificar y asociar expansiones y recesiones en diferentes épocas atravesadas por el país, así como evaluar las fortalezas y debilidades inherentes a cada una de ellas.

El presente documento se organiza de la siguiente manera: la sección II presenta una breve revisión de la literatura correspondiente a trabajos de caracterización del ciclo económico, modelos de cambio de régimen e investigaciones referentes al ciclo económico boliviano; la sección III presenta el marco conceptual en el cual se basa el modelo a ser estimado, así como la metodología de estimación; la sección IV describe la información utilizada en el modelo, así como sus características y transformaciones necesarias para su uso; la sección V muestra los resultados de los diferentes modelos estimados, así como el fechado de los ciclos económicos. Finalmente, en la sección VI se presentan las conclusiones.

II. Revisión de la literatura

El análisis y estudio del ciclo económico y su caracterización ha sido uno de los temas de investigación más importantes en la literatura empírica en macroeconomía, existiendo una gran cantidad de investigaciones y técnicas empleadas para su estudio. Un aspecto importante para entender y analizar el ciclo económico, es precisamente determinar sus características en términos de la duración, persistencia y asimetrías entre sus distintas fases, así como determinar con claridad los puntos de inflexión que identifican el inicio y fin de una determinada fase del ciclo.

En este sentido, el trabajo de Beveridge y Nelson (1981) fue pionero en esta literatura, estimando un modelo Autorregresivo Integrado de Media Móvil (ARIMA) para Estados Unidos (EE.UU.), de forma que les fue posible medir y determinar la duración de los ciclos económicos, de manera paralela y con mayor antelación al fechado tradicional de expansiones y contracciones del National Bureau of Economic Research (NBER)1, que en general es considerada como una medida oficial del inicio y fin de los ciclos económicos de EE.UU. Otros trabajos que siguieron esta misma línea, fueron los de Nelson y Plosser (1982) y Campbell y Mankiw (1987).

Por su parte, trabajos como los de Harvey (1985) y Clark (1987) realizan un estudio del ciclo económico mediante el filtro de Kalman, modelando el Producto Nacional Bruto (PNB) de EE.UU. como la suma de componentes inobservados. Asimismo, Watson (1986) utiliza el mencionado enfoque, adicionando al estudio del PNB variables como el ingreso disponible y el gasto en consumo, obteniendo el componente cíclico de las mismas.

Los enfoques y metodologías utilizadas en las mencionadas investigaciones y en otras similares, comparten la característica de considerar a la tasa de crecimiento del PIB o PNB como un proceso estacionario lineal. Sin embargo, la mayoría de las series de tiempo macroeconómicas y financieras presentan desviaciones respecto a la linealidad y los ciclos económicos no son una excepción. Entre los primeros aportes al respecto, destacan Mitchell (1927) y Keynes (1936), quienes señalan que las recesiones económicas en general son severas pero breves, mientras que las fases expansivas son largas pero graduales, existiendo también diferencias entre las varianzas entre una u otra etapa del ciclo.

Esta naturaleza asimétrica que caracteriza al ciclo económico es estudiada en mayor profundidad, posteriormente, en trabajos como los de Neftçi (1984), DeLong y Summers (1986), Stock (1987), Diebold and Rudebusch (1990), Sichel (1989), Sichel (1993) y Artis et al. (1997), quienes aportan evidencia a favor de dicha característica. En este sentido, modelos lineales o lineales dinámicos, no serían capaces de capturar apropiadamente la naturaleza asimétrica de los ciclos económicos respecto a sus expansiones y contracciones.

Hamilton (1989) introdujo por primera vez un modelo alternativo no lineal, hoy en día conocido como modelo de cambio de régimen o modelo Markov-Switching (MS). En el mencionado trabajo, el autor utiliza dicho modelo para definir y medir las recesiones económicas, permitiéndole fechar los ciclos económicos. Para ello, utilizando la tasa de crecimiento del PNB de EE.UU. y en base a un modelo AR(4), introduce la no linealidad a través de cambios discretos en la media entre dos regímenes, definidos como expansiones y contracciones, mismos que poseen una dinámica propia, establecida a partir de un proceso markoviano de primer orden. En este sentido, el ciclo económico cambiará entre ciclos expansivos y contractivos, y el modelo clasificará cada observación en alguno de los dos regímenes establecidos, otorgando además un cálculo de la probabilidad de estar en uno u otro régimen, así como la duración y persistencia de los mismos, con la ventaja de no requerir de información adicional de ningún tipo más que la propia variable de estudio.

Desde el trabajo seminal de Hamilton (1989), son muchos los autores que utilizaron modelos del tipo MS con múltiples aditamentos para modelar distintos aspectos de los ciclos económicos. Goodwin (1993), por ejemplo, estima un modelo MS para analizar el ciclo económico de ocho economías desarrolladas, determinar sus puntos de inflexión y evaluar su simetría. Boldin (1996) por su parte, extiende el análisis realizado por Hamilton (1989), añadiendo un estado adicional al modelo original.

Asimismo, es posible agregar algunos trabajos que se caracterizan por combinar los modelos MS con modelos estado-espacio, creando así un modelo híbrido. Chauvet (1998) por ejemplo, estima un modelo MS con factores dinámicos para evaluar la existencia de un comportamiento común entre distintas variables macroeconómicas y a su vez la asimetría entre las expansiones y contracciones del ciclo económico. Asimismo, French (2005) estima un modelo MS con componentes inobservados para modelar los cambios en tendencia de la productividad multifactorial, así como evaluar la naturaleza asimétrica del comportamiento de dicha variable, al atravesar las distintas fases del ciclo.

Por su parte, considerando la evidencia de cambios en la varianza entre las distintas fases del ciclo económico, reportada por Kähler y Marnet (1992) y Hamilton (1993), surgen trabajos como los de Kontolemis (1999) o Moolman (2004), quienes modelan no solo cambios en la media entre los dos regímenes, sino también cambios en la varianza, de forma que la misma también cambie con cada estado. Habitualmente, se suele identificar a este tipo de modelos como modelos Markov-Switching con Varianza Heteroscedástica (MSH).

Más recientemente, surgieron trabajos conocidos como Modelos de Clasificación Markov-Switching, que básicamente explican la dinámica del crecimiento basado en un grupo de diferentes estados por los que atraviesan los países a través del tiempo, de forma que cada estado definido es caracterizado por su propio sub modelo y patrón de crecimiento. Por ejemplo, Pritchett (2000) identifica seis patrones de crecimiento para poder analizar la dinámica de dicha variable para un grupo de países, donde cada estado se encuentra asociado con un nivel de crecimiento determinado, y a su vez, por un sub modelo para cada régimen. Otros trabajos que siguen esta línea, son los de Jerzmanowski (2006), Kerekes (2012) y Morier y Kühl (2016).

Para Bolivia, existen diversos trabajos que analizan el ciclo económico desde diferentes perspectivas. Antelo (1995) por ejemplo, realiza un análisis teórico y estadístico, presentando evidencia de la persistencia de los shocks sobre el producto y la existencia de un co-movimiento entre distintas variables reales en la economía boliviana para el período de 1950-1991, atribuyendo las fluctuaciones en el ciclo a factores reales. Otros trabajos, se caracterizan por realizar un análisis descriptivo y cualitativo, como por ejemplo Grebe et al. (2012) quienes estudian los ciclos económicos bolivianos a partir de un análisis e interpretación del desempeño de distintas variables e instituciones relevantes para el periodo 1989-2009.

Asimismo, un tercer grupo de investigaciones existentes modelan la economía boliviana y sus ciclos a través de Modelos de Equilibrio General, como Vargas (2010) quien caracteriza el comportamiento macroeconómico a través de este tipo de modelos, considerando distintos tipos de shocks estocásticos provenientes de variables nominales y de política fiscal, logrando replicar los ciclos económicos y evidenciando una baja volatilidad del producto y la importancia del factor trabajo en el crecimiento.

Aunque las investigaciones mencionadas en los anteriores párrafos, aportan al estudio y entendimiento de los ciclos económicos bolivianos, en ninguna de ellas se presenta una diferenciación clara de los puntos de inflexión para sus distintas fases, la duración de las mismas o una identificación de sus asimetrías. Tampoco existe un fechado oficial de los ciclos económicos bolivianos como los realizados por la NBER para la economía estadounidense, o por la Organización para la Cooperación y el Desarrollo Económicos (OCDE) para sus países miembros.

Sin embargo, existen algunas investigaciones que analizan y pretenden caracterizar y determinar los puntos de inflexión del ciclo económico en un contexto regional, tomando grupos de países, entre los cuales también se incluye a Bolivia. Al respecto, destaca el trabajo de Mejía-Reyes (1999) que en base a un análisis clásico del ciclo económico, define sus puntos de inflexión y analiza las asimetrías y la existencia de una sincronización internacional en el ciclo de ocho economías latinoamericanas y EE.UU. para el periodo 1951-1995. Posteriormente, Mejía-Reyes (2000) nuevamente realiza un fechado del ciclo económico para los mismos países y periodo de estudio de la anterior investigación, pero esta vez utilizando diferentes modelos Markov-Switching. Asimismo, Calderón y Fuentes (2010), usando el algoritmo propuesto por Harding y Pagan (2002) realizan el fechado (aunque no se presenta en el trabajo), caracterización y comparación del ciclo económico de dos grupos de países, compuestos, el uno por 23 economías emergentes, y el otro por 12 países desarrollados, para el periodo 1980-2006.

En este sentido, considerando la literatura empírica revisada, se hace evidente la ausencia de trabajos que definan y caractericen al ciclo económico boliviano. Incluso los trabajos detallados en el párrafo anterior se quedan obsoletos, considerando el paso del tiempo, pero principalmente por los cambios políticos y económicos ocurridos a partir de 2006, que irrefutablemente influyeron en el ciclo económico boliviano, por lo que un estudio actualizado del mismo es de particular interés para evaluar los resultados del cambio en la orientación de la política económica a partir del mencionado año.

Por lo tanto, el presente trabajo pretende aportar al entendimiento del ciclo económico boliviano, caracterizándolo a través de la definición de sus puntos de inflexión, asimetrías, persistencia de cada una de sus fases, y así llenar el vacío existente en la literatura empírica al respecto. Al mismo tiempo, el disponer de un fechado del ciclo actualizado, permitirá evaluar el impacto de sucesos coyunturales relevantes ocurridos en Bolivia, durante el periodo de estudio sobre la evolución del ciclo económico. Para ello, se seguirá el enfoque empleado por Hamilton (1989), Kontolemis (1999) y Mejía-Reyes (2000) sobre la aplicación de modelos no lineales de cambio de régimen.

III. Marco conceptual

Siguiendo a Hamilton (1989), seayt una variable estacionaria que sigue un proceso autorregresivo AR(k) de la siguiente forma:

yt-µSt = Φ1(yt-1-µSt-1)+ Φ2(yt-2-µSt-2)+ ...+Φk(yt-k-µSt-k) +et (1)

donde las raíces de Φ (L) = (1- Φ1 L - ... - ΦkLk) = 0 se encuentran fuera del círculo unitario y . La no linealidad en este modelo, surge de los cambios en la media condicional del proceso µt, a partir de cambios en la variable aleatoria de estado inobservada St, misma que solo asume valores discretos y tiene una dinámica propia. En este sentido podemos definir a la media condicional del proceso como:

µSt=µ0(1-St)+µ1St (2)

Siguiendo el modelo propuesto por Hamilton (1989) para el fechado de ciclos económicos, la variable latente tomará los valores discretos St = {1,0}, cambiando entre dos estados o regímenes definidos de la siguiente forma:

Si las fechas en las que ocurren los cambios de régimen fueran conocidas a priori, el modelo propuesto no sería distinto a un modelo autorregresivo con variables instrumentales, donde la variable dummy sería St. Sin embargo, como se mencionó anteriormente, la variable de estado St, es una variable latente que posee una dinámica particular y podría depender de realizaciones pasadas de sí misma como St-1, St_2, ...,St-r, en cuyo caso estaríamos ante un proceso markoviano de orden r con dos estados. Siguiendo a Hamilton (1989), se considerará que la probabilidad de que Stsea igual a un determinado régimen, dependerá únicamente de la más reciente realización de sí misma, es decir St-1:

Pr (St =j|St-1 = i, St_2=h,...)= Pr (St =j|St-1 = i) = pij, para i, j = 0,1 (3)

Este proceso es conocido como una cadena de Markov ergódica de primer orden con dos estados. En este sentido, las probabilidades de transición pt-1 , para el presente modelo, indican la probabilidad de que la economía cambie de un determinado régimen i en el periodo t-1 a otro j en el periodo t. Las probabilidades de transición estarán completamente definidas por p11= py p00 = q, toda vez que p01 = 1 -p yp10 = 1 -q. Cabe mencionar que tantop y q pueden ser interpretadas como la persistencia de un determinado régimen, siendo constantes a través del tiempo, y la duración esperada de cada régimen estará dada por (1 -pii)-1.

Por lo tanto, para estimar el modelo Markov-Switching de primer orden, con dos estados y cambios en la media en base a un modelo autorregresivo AR(k), en adelante denominado MSM(2) - AR(k), por el método de máxima verosimilitud, obtendremos la densidad de la variable de estudio yt , condicional al conjunto de información pasada, ψt-1, considerando el proceso markoviano de la variable latente St, es decir f (yt | St , St-1, ψt-1) de la siguiente forma:

Primero, será necesario obtener la densidad conjunta de yt | St y St-1 condicional al conjunto de información pasada ψt-1:

f (yt ,St, St-1|ψt-1)= f(yt|St, St-1ψt-1)Pr (St,St-1|ψt-1) (4)

Luego, obtenemos la densidad marginal f (yt|ψt-1) integrando para todos los valores de St y St–1, que como es una variable discreta, equivale a las siguientes sumatorias:

Por lo tanto, la densidad marginal f (yt|ψt-1) no es más que una suma ponderada de M2 densidades condicionales, donde M es igual a la cantidad de regímenes que posea el modelo. En este caso, los ponderadores estarán definidos como Pr (St=j, St-1=i|ψt-1) para todo i y j = 0,1. De esta forma la función de log verosimilitud a maximizar será:

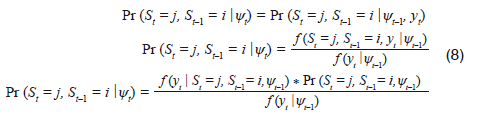

Finalmente, para calcular Pr(St =j, St-1=i|ψt-1) será necesario seguir el siguiente algoritmo conocido como el filtro de Hamilton2:

El primer paso indica que, dado Pr(St=i|ψt-1) para todo i, en el inicio del periodo t, los ponderadores Pr (St = j, Stl = i\%_) para todo i y j , serán calculados como sigue:

Pr(St =j, St-1=i|ψt-1)=Pr(St =j, St-1=i|ψt-1)*Pr(St-1=i|ψt-1) (7)

donde las probabilidades Pr(St =j, St-1=i|ψt-1) para todo i y j son iguales a las probabilidades de transición antes definidas. El siguiente paso indica que, una vez que yt es observado al finalizar el periodo t, podemos actualizar la probabilidad como se muestra a continuación:

donde el denominador de la última probabilidad corresponde a la expresión (5) y las probabilidades estarán dadas por ![]()

Iterando los dos pasos correspondientes al filtro de Hamilton para todo t = 1, ... , T, obtendremos los ponderadores apropiados. Sin embargo, para ejecutar el filtro con dos regímenes, necesitamos las siguientes condiciones iniciales:

Por lo tanto, el problema de la inferencia en los modelos MSM(2) - AR(k) consistirá en estimar los parámetros del modelo (en este caso µ0, µ1, σ2, p y q) maximizando la función de log verosimilitud, para después hacer inferencia sobre las realizaciones de la variable inobservada St para todo t=1,2, ..., Tcon los parámetros estimados, obteniendo a su vez las probabilidades filtradas Pr(St = 0 | yt,yt-1...y1) y suavizadas Pr(St = 0 | yT,yT-1...y1) de estar en uno u otro régimen para cada periodo.

El modelo presentado anteriormente puede ser generalizado para considerar que la varianza de et también dependa del cambio de régimen, siguiendo a trabajos como los de Mejía-Reyes (2000) o Moolman (2004). En este sentido, el nuevo modelo también estaría definido por el proceso autorregresivo detallado en la ecuación (1); sin embargo en este caso et˜N(0,)σ2St . Por su parte, la media condicional del proceso también sería igual a (2) y la varianza estaría definida por:

σ2St=σ20(1-St) + σ21St

Finalmente, la variable latente tomaría los mismos valores discretos St= {1,0} y la dinámica markoviana también continuaría definida por (3). De esta forma, los modelos Markov-Switching de primer orden, con dos estados, cambios en media y heteroscedásticos en base a un modelo autorregresivo AR(k), en adelante denominados MSH(2) - AR(k), siguen el mismo procedimiento de estimación por máxima verosimilitud definido en párrafos anteriores, con la única diferencia de que los parámetros a estimar serán en este caso µ0, µ1, σ21, σ21, p y q.

Con cualquiera de ambos modelos propuestos, es posible definir los puntos de inflexión de la serie bajo estudio a partir del siguiente criterio: una determinada fecha o periodo t será designado como una cima, auge o peak del ciclo, si la probabilidad calculada Pr(St =0 |yT,yT-1,.., y1)<0.5 y Pr(St+1=0 |yT,yT-1,.., y1)>0.5 Del mismo modo, T será designado como una depresión, fondo o trough si la probabilidad Pr(St =0 |yT,yT-1,.., y1)<0.5 y Pr(St+1=0 |yT,yT-1,.., y1)>0.5.

IV. Datos

La variable utilizada para el análisis del ciclo económico fue el PIB real publicado por el Instituto Nacional de Estadística de Bolivia (INE). Dicha serie cuenta con periodicidad trimestral, se tomaron los datos para el periodo 1990:I-2016:IV y es calculada a precios constantes del año 1990. Sin embargo, siguiendo a Hamilton (1989) y posteriores trabajos, debemos desestacionalizar la serie, para lo cual se hace uso de la metodología X-13-ARIMA-SEATS sobre la serie original del PIB real (Gráfico 1).

Gráfico 1: PIB REAL DESESTACIONALIZADO, 1990:I - 2016:IV (En millones de bolivianos de 1990)

Fuente: Elaboración propia con datos del INE

Nota: (p) Preliminar

Posteriormente, ante la sospecha de la no estacionariedad de la variable de estudio, se realizó el test Dickey-Fuller aumentado sobre el PIB real desestacionalizado (yt) y bajo diferentes especificaciones no se pudo rechazar la hipótesis de una raíz unitaria para dicha variable. Lo antes mencionado, implica que la primera diferencia del PIB real desestacionalizado () sí sería estacionaria, como se comprueba en la Tabla 1.

Tabla 1: TEST DICKEY-FULLER AUMENTADO

Nota: Valores críticos correspondientes a MacKinnon (1996).

En virtud de lo mencionado anteriormente, y como es habitual en este tipo de trabajos, se utilizará la primera diferencia del logaritmo de la variable de estudio multiplicada por 100, lo cual sería equivalente a la tasa de crecimiento del PIB real desestacionalizado (Gráfico 2).

Gráfico 2: TASA DE CRECIMIENTO DEL PIB REAL DESESTACIONALIZADO, 1990:II - 2016:IV (En porcentaje)

Fuente: Elaboración propia con datos del INE

V. Resultados

Se estimaron los modelos MSM(2) -AR(k) y MSH(2)-AR(k) detallados en la sección tres del presente documento para el periodo 1990-2016, sin embargo, a diferencia de la determinación ad hoc del orden del proceso AR(k) empleado por Hamilton (1989), entre otros, se decidió seguir la metodología utilizada por Chauvet (1998) y Mejía-Reyes (2000) que consiste en estimar diferentes modelos autorregresivos y determinar el más adecuado de ellos, a partir del criterio de Schwarz, de forma que el orden del proceso k a ser utilizado en los modelos MS, corresponderá al orden del modelo univariado lineal previamente estimado que minimice dicho criterio.

En este sentido, se estimaron diferentes modelos autorregresivos lineales univariados AR(k) para el grid k∈(1,2,..., 4) siendo el más adecuado, de acuerdo al criterio antes expuesto, el modelo AR(1), cuya estimación se presenta en la Tabla 2, únicamente con fines comparativos. Con el mismo propósito, se añaden también los resultados encontrados por Mejía-Reyes (2000), siendo el único trabajo disponible con el cual es posible comparar los resultados obtenidos en la presente investigación.

Tabla 2: RESULTADOS DE ESTIMACIÓN

Nota:Errores estándar en paréntesis

Se estimó inicialmente el modelo MSM(2) - AR(1) definido por las ecuaciones (1), (2) y (3) por el método de máxima verosimilitud expuesto en la sección III del presente documento. Los estimadores resultantes correspondientes, expuestos en la Tabla 2 guardan coherencia económica y la mayoría de ellos son estadísticamente significativos. De acuerdo con los resultados encontrados para este modelo, el crecimiento promedio para Bolivia en épocas recesivas estaría en torno al -0,19, mientras que en épocas expansivas estaría alrededor de 1,72. Asimismo, las recesiones no serían tan persistentes como las expansiones, alcanzando probabilidades de 28% y 83%,

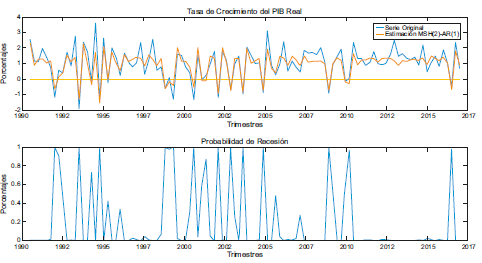

respectivamente. A partir de dichas probabilidades se deduce que la duración promedio para las recesiones sería de 1,38 trimestres, mientras que para las expansiones alcanzaría 5,92 trimestres. Posteriormente, se calcularon las probabilidades suavizadas de encontrarse en un estado de recesión para cada observación, como se observa en el Gráfico 3.

Gráfico 3: TAS A OBSERVADA DE CRECIMIENTO DEL PIB REAL VS. ESTIMACIÓN MSM(2)-AR(1) Y PROBABILIDAD DE RECESIÓN, 1990:III - 2016:IV

Fuente: Elaboración propia

De forma similar, se procedió a estimar el modelo MSH(2) - AR(1), definido por las ecuaciones (1), (2), (3) y (9) por máxima verosimilitud, obteniéndose estimadores muy similares a los del modelo MSM(2) -AR(1), mismos que también se exponen en la Tabla 2. De acuerdo a los resultados correspondientes a este modelo alternativo, el crecimiento de Bolivia en periodos recesivos alcanza en promedio un -0,39, y en épocas expansivas se sitúa alrededor de 1,66. Respecto a la persistencia de los regímenes, al igual que en el anterior modelo, la probabilidad de estar en recesión y permanecer en ella alcanza un 20%, mientras que en el caso de estar en expansión, dicha probabilidad es de 85%. La duración promedio para recesiones y expansiones es de 1,25 y 6,81 trimestres, respectivamente. La comparación del ajuste del modelo y las probabilidades suavizadas de estar en recesión, se observan en el Gráfico 4. En base a los resultados de ambos modelos, es posible identificar la naturaleza asimétrica de los ciclos económicos bolivianos, mismos que se caracterizan por periodos expansivos largos, persistentes, de alrededor de 6 trimestres, y ciclos recesivos cortos, volátiles, con una duración promedio de 2 trimestres.

Gráfico 4: TAS A OBSERVADA DE CRECIMIENTO DEL PIB REAL VS. ESTIMACIÓN MSH(2)-AR(1) Y PROBABILIDAD DE RECESIÓN, 1990:III - 2016:IV

Fuente: Elaboración propia

Los resultados obtenidos por ambos modelos son claramente diferentes a los estimados por Mejía-Reyes (2000), lo cual era de esperar, debido a las diferencias en las variables utilizadas, pero principalmente al periodo de tiempo bajo estudio. El mencionado trabajo analiza los ciclos económicos para el periodo 1950-1995, etapa que comprende muchos de los peores momentos atravesados por la economía boliviana.

Durante el mencionado periodo, Boliviaera uno de los países más pobres de la región, con una fuerte dependencia de la ayuda internacional, problemas de centralización, periodos de elevada inflación, importantes déficits fiscales y excesivo endeudamiento público, todo ello empeorado por los golpes de Estado y constantes regímenes militares de facto. Este tipo de problemas, acarrearon tasas de crecimiento negativas durante años consecutivos, la conocida hiperinflación de la primera mitad de la década de los ochenta, y el incumplimiento en el pago de obligaciones externas, entre otros. Aunque posteriormente, se logró afrontar la crisis y mejorar la situación económica, la mayor parte de la muestra utilizada por Mejía-Reyes (2000) se ve influenciada por los hechos desfavorables mencionados anteriormente, reflejándose en la elevada persistencia de los periodos recesivos con una probabilidad de 91% y una duración promedio de 11,4 trimestres.

En cambio, el periodo utilizado en el presente trabajo, 1990-2016, se caracteriza por relativa estabilidad y en particular por el cambio en el enfoque de la política económica instaurado desde 2006, que junto al incremento en los precios de los principales productos de exportación, lograron mejorar la situación económica en general, expresada en el cambio favorable de muchos indicadores económicos y sociales.

Por otra parte, comparando los modelos estimados en el presente trabajo en la línea de Goodwin (1993), observamos que a partir del Error Cuadrático Medio y el Coeficiente de Desigualdad de Theil, el modelo MSM(2) -AR(1) sería el más adecuado, puesto que cuenta con un valor inferior en ambos casos. Considerando también la significancia de sus estimadores, podemos inclinarnos a favor del mencionado modelo.

Finalmente, a partir de las probabilidades suavizadas calculadas para los dos modelos alternativos, es posible determinar los puntos de inflexión deseados y así fechar los ciclos económicos bolivianos para el periodo 1990-2016, a partir de los criterios señalados en la sección III del presente documento, como se observa en la Tabla 3. Asimismo, se añaden también los puntos de inflexión obtenidos por Mejía-Reyes (2000) comprendidos entre 1990-1995, con fines comparativos.

Tabla 3: CRONOLOGÍA DEL CICLO ECONÓMICO BOLIVIANO A PARTIR DE MODELOS MARKOV-SWITCHING, 1990 - 2016

Fuente: Elaboración propia

Los puntos de inflexión correspondientes a Mejía-Reyes (2000) tienen periodicidad anual. Peak=Cima, Trough=Fondo.

Como se observa, ambos modelos MS capturan en su mayoría los mismos puntos de inflexión, sin embargo, el modelo MSM(2) - AR(1) parece capturar más que el modelo alternativo, lo cual no necesariamente significa que sea mejor. En este sentido, es necesaria una revisión coyuntural exhaustiva para definir si los ciclos económicos adicionales identificados, en realidad corresponden a puntos de inflexión.

Analizando más de cerca los ciclos identificados (Gráfico 5), es evidente que durante el periodo 1991-1994, existe gran variación en la serie bajo estudio, por lo que constantemente se está entrando y saliendo de leves crisis económicas, probablemente reflejando los problemas que tuvo la economía debido al debilitamiento del sector minero y la continuidad en la aplicación de las políticas de ajuste, utilizadas para salir de la crisis de los ochenta. Dicho comportamiento errático también es visible durante la primera mitad de la década del inicio de milenio, que con seguridad refleja los problemas económicos, sociales e inestabilidad política que caracterizaron esos años.

Gráfico 5: TASA DE CRECIMIENTO DEL PIB REAL Y RECESIONES IDENTIFICADAS A PARTIR DEL MODELO MSH(2)-AR(1), 1990:I - 2016:IV (En porcentaje)

Fuente: Elaboración propia con datos del INE

Posteriormente, la cantidad de puntos de inflexión es mínima, por lo que es posible hablar de una época de relativa estabilidad económica, misma que coincide con los cambios económicos y políticos acontecidos desde 2006, siendo más fácil de percibir en las probabilidades de recesión calculadas en los Gráficos 3 y 4. El periodo de estabilidad, se ve perturbado durante los años 2008-2010, con leves recesiones que justamente coinciden con la crisis económica internacional y la caída en el precio del petróleo (y por ende de los hidrocarburos). Finalmente, la última recesión identificada acontece durante los primeros trimestres de 2016, hecho que podría asociarse con la nueva caída de los precios del petróleo a similares niveles que los alcanzados durante los años 2008-2009 (Gráfico 6). Aunque hace falta un análisis detallado al respecto, lo mencionado anteriormente puede interpretarse como la posible existencia de la vulnerabilidad de la economía boliviana respecto de los hidrocarburos, principal producto de exportación y fuente de ingresos.

Gráfico 6: PRECIO DEL PETRÓLEO: WEST TEXAS INTERMEDIATE (WTI), 2005 - 2016 (Dólares por barril)

Fuente: U.S. Energy Information Administration

VI. Conclusiones

El estudio de los ciclos económicos es de vital importancia para la literatura empírica en macroeconomía, así como su caracterización, que básicamente implica determinar su duración, puntos de inflexión, persistencia y asimetrías entre sus distintas fases. En este sentido, el presente trabajo realiza un análisis del ciclo económico boliviano, determinando las características antes mencionadas. Para ello, se utilizaron los modelos no lineales de cambio de régimen, mejor conocidos como Markov-Switching, bastante populares en la investigación empírica en macroeconomía durante los últimos años.

Utilizando información del PIB real trimestral desestacionalizado correspondiente al periodo 1990-2016, se estimaron diferentes variaciones del modelo MS, encontrándose resultados significativos. A partir de dichos resultados, fue posible establecer los puntos de inflexión del ciclo económico boliviano, identificando sus asimetrías, caracterizadas por periodos recesivos cortos y fases expansivas largas y persistentes.

Asimismo, los resultados encontrados guardan coherencia con los hechos coyunturales acontecidos durante el periodo de estudio, por lo que permiten identificar las vulnerabilidades y fortalezas propias de cada época y que fácilmente pueden ser vinculadas con diferentes administraciones públicas, shocks de diferentes tipos y sucesos económicos internacionales relevantes. En este sentido, se evidenció la estabilidad en el ciclo económico durante los últimos años, ligeramente interrumpido durante épocas coincidentes con la crisis económica internacional y la baja en los precios del petróleo.

Notas

1 El fechado de expansiones y contracciones del ciclo económico estadounidense del NBER, no obedece a una regla fija y es calculado a partir del análisis cuantitativo y cualitativo de diferentes variables como el PIB real, ingreso real, empleo, producción industrial y ventas al por mayor y menor, intentando identificar la presencia de un ciclo común entre las mismas.

2 Una explicación extensiva pero sencilla del filtro de Hamilton, puede ser encontrada en Kim et al. (2000), p. 59.

Referencias bibliográficas

ANTELO, E. (1995). "Ciclos económicos reales en Bolivia", Unidad de Análisis de Políticas Sociales y Económicas (UDAPE), Revista de Análisis Económico, 12 [ Links ]

ARTIS, M. J., Z. G. KONTOLEMIS, D. R. OSBORN (1997). "Business Cycles for G7 and European Countries", The Journal of Business, 70 (2), pp. 249 - 279 [ Links ]

BEVERIDGE, S. and C. R. NELSON (1981). "A new approach to decomposition of economic time series into permanent and transitory components with particular attention to measurement of the 'business cycle", Journal of Monetary Economics, 7 (2), pp. 151 - 174 [ Links ]

BOLDIN, M. (1996). "ACheckonthe Robustnessof Hamilton's Markov Switching Model Approach to the Economic Analysis of the Business Cycle", Studies in Nonlinear Dynamics and Econometrics, 1 (1), pp. 35-46 [ Links ]

CALDERÓN, C. and R. FUENTES (2010). "Characterizing the Business Cycles of Emerging Economies", The World Bank, Policy Research Working Paper 5343, June [ Links ]

CAMPBELL, J. Y. and N. G. MANKIW (1987). "Are Output Fluctuations Transitory?", The Quarterly Journal of Economics, 102 (4), pp. 857 -880 [ Links ]

CHAUVET, M. (1998). "An Econometric Characterization of Business Cycle Dynamics with Factor Structure and Regime Switching", International Economic Review, 39 (4), pp. 969 - 996 [ Links ]

CLARK, P. (1987). "The Cyclical Componentof U.S. Economic Activity", The Quarterly Journal of Economics, 4 (2), pp. 797 - 814 [ Links ]

DELONG, J. and L. H. SUMMERS "Are Business Cycles Symmetrical?" in GORDON, R. J. (Ed.) (1986), The American Business Cycle. Continuity and Change, Studies in Business Cycles Volume 25, National Bureau of Economic Research, The University of Chicago Press, United States of America, pp. 166-179 [ Links ]

DIEBOLD, F. X. and G. RUDEBUSCH (1990). "A Nonparametric Investigation of Duration Dependence in the American Business Cycle", Journal of Political Economy, 98 (3), pp. 596 - 616 [ Links ]

FRENCH, M. W. (2005). "A Nonlinear Look at Trend MFP Growth and the Business Cycle: Results from a Hybrid Kalman/Markov Switching Model", Board of Governors of the Federal Reserve System, Divisions of Research and Statistics and Monetary Affairs, Finance and Economics Discussion Series 2005-12, February [ Links ]

GOODWIN, T. H. (1993). "Business-Cycle Analysis with a Markov-Switching Model", Journal of Business & Economic Statistics, 11 (3), pp. 331 - 339 [ Links ]

GREBE, H., M. MEDINACELI, R. FERNÁNDEZ, C. HURTADO DE MENDOZA (2012). Los ciclos recientes en la economía boliviana. Una interpretación del desempeño económico e institucional (1989-2009), Programa de Investigación Estratégica en Bolivia (PIEB), La Paz, Bolivia [ Links ]

HAMILTON, J. D. (1989). "A New Approach to the Economic Analysis of Nonstationary Time Series and the Business Cycle", Econometrica, 57 (2), pp. 357 - 384 [ Links ]

HAMILTON, J. D. "Estimation, Inference and Forecasting of Time Series Subject to Changes in Regime", in Maddala G. S., C. R. RAO, H. D. VINOD (Eds.) (1993), Handbook of Statistics, Volume 11, Elsevier B. V., The Netherlands, pp. 231 - 260 [ Links ]

HARDING, D. and A. PAGAN (2002). "Dissecting the cycle: a methodological investigation", Journal of Monetary Economics, 49 (2), pp. 365 - 381 [ Links ]

HARVEY, A. C. (1985). "Trends and Cycles in Macroeconomic Time Series", Journal of Business & Economic Statistics, 3 (3), pp. 216 - 227 [ Links ]

JERZMANOWSKI, M. (2006). "Empirics of hills, plateaus, mountains and plains: A Markov-switching approach to growth", Journal of Development Economics, 81 (2), pp. 357 - 385 [ Links ]

KÄHLER, J. and V. MARNET (1992). "International Business Cycles and Long-Run Growth: An Analysis with Markov-Switching and

Cointegration Methods", Recherches Economiques de Louvain, 58 (3 -4), pp. 399-417

KEREKES, M. (2012). "Growth miracles and failures in a Markov switching classification model of growth", Journal of Development Economics, 98 (2), pp. 167-177 [ Links ]

KEYNES, J. M. (1936). The General Theory of Employment, Interest, and Money, Macmillan, London, Great Britain [ Links ]

KIM, C.-J. and C. R. NELSON (2000). State-space Models with Regime Switching: Classical and Gibbs-sampling Approaches with Applications, MIT Press, Massachusetts, United States of America [ Links ]

KONTOLEMIS, Z. G. (1999). "Analysis of the U.S. Business Cycle with a Vector-Markov-Switching Model", IMFWorking paperWP/99/107, August [ Links ]

MACKINNON, J. G. (1996). "Numerical Distribution Functions for Unit Root and Cointegration Tests", Journal of Applied Econometrics, 11 (6), pp. 601 -618 [ Links ]

MEJÍA-REYES, P. (1999). "Classical Business Cycles in Latin America: Turning Points, Asymmetries and International Synchronisation", Estudios Económicos, 14 (2) (28), pp. 265 - 297 [ Links ]

MEJÍA-REYES, P. (2000). "Asymmetries and Common Cycles in Latin America: Evidence from Markov-Switching Models", Economía Mexicana. Nueva Época, IX (2), pp. 189 - 225 [ Links ]

MITCHELL, W. C. (1927). Business Cycles. The Problem and Its Setting, National Bureau of Economic Research, New York, United States of America [ Links ]

MOOLMAN, E. (2004). "A Markov switching regime model of the South African business cycle", Economic Modelling, 21 (4), pp. 631 - 646 [ Links ]

MORIER, B. and V. KÜHL (2016). "A Time-Varying Markov-Switching Model for Economic Growth", Macroeconomic Dynamics, 20 (6), pp. 1550-1580 [ Links ]

NEFTÇI, S. (1984). "Are Economic Time Series Asymmetric over the Business Cycle?", Journal of Political Economy, 92 (2), pp. 307 - 328 [ Links ]

NELSON, C. R. and C. R. PLOSSER (1982). "Trends and random walks in macroeconomic time series: Some evidence and implications", Journal of Monetary Economics, 10 (2), pp. 139-162 [ Links ]

PRITCHETT, L. (2000). "Understanding Patterns of Economic Growth: Searching for Hills among Plateaus, Mountains, and Plains", The World Bank Economic Review, 14 (2), pp. 221 - 250 [ Links ]

SICHEL, D. E. (1989). "Are Business CyclesAsymmetric? ACorrection", Journal of Political Economy, 97 (5), pp. 1255 -1260 [ Links ]

SICHEL, D. E. (1993). "Business Cycle Asymmetry: A Deeper Look", Economic Inquiry, 31 (2), pp. 224 - 236 [ Links ]

STOCK, J. H. (1987). "Measuring Business Cycle Time", Journal of Political Economy, 95 (6), pp. 1240 -1261 [ Links ]

VARGAS, J. (2010), "Análisis del crecimiento y ciclos económicos: Una aplicación general para Bolivia", Banco Central de Bolivia, Revista de Análisis, 13, pp. 9 -47 [ Links ]

WATSON, M. W. (1986). "Univariatedetrending methods with stochastic trends", Journal of Monetary Economics, 18 (1), pp. 49 - 75 [ Links ]